Guide pratique : comment déclarer un investissement Pinel en 2023 ?

SOMMAIRE

- Les conditions d'éligibilité de la loi Pinel en 2023

- L'achat d'un bien immobilier neuf

- La mise en location du bien

- Les plafonds de loyer et de ressources des locataires

- Les zones éligibles

- La conservation des justificatifs

- La déclaration de l'investissement Pinel en 2023 : guide étape par étape

- L'engagement de location (formulaire 2044EB)

- La déclaration des revenus fonciers (formulaire 2044 ou 2044 spéciale)

- Déclaration de revenus annuels

- La réduction d'impôt (formulaire 2042-RICI)

- Les erreurs à éviter lors de la déclaration d'un investissement Pinel

- Conseils supplémentaires pour la déclaration d'un investissement Pinel en 2023

- Déclarer son investissement Pinel en 2023: En résumé

La loi Pinel est un dispositif de défiscalisation qui offre aux propriétaires de biens immobiliers neufs l'opportunité de bénéficier d'une réduction d'impôt sur le revenu conséquente. Cette réduction est conditionnée à un engagement de location du bien pour une durée minimale.

Les avantages fiscaux offerts par la loi Pinel ont pour objectif d'encourager l'investissement dans le neuf et de répondre à la forte demande de logements dans certaines zones du territoire français. La loi Pinel s'adresse ainsi aux particuliers désireux de se constituer un patrimoine immobilier tout en réduisant leur charge fiscale.

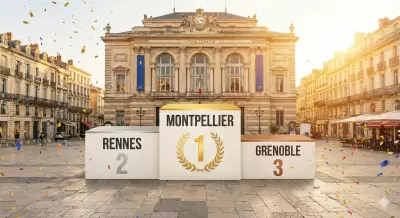

Retour sur ce dispositif avantageux et la marche à suivre pour déclarer son investissement locatif en loi Pinel en 2023 à l’administration, et ainsi soutenir la production de logements neufs à Montpellier et dans les autres villes éligibles au dispositif..

Les conditions d'éligibilité de la loi Pinel en 2023

Avant de faire le point sur le processus de déclaration fiscale, il convient de rappeler les grandes lignes du dispositif Pinel. Pour bénéficier de la loi Pinel, certaines conditions d'éligibilité doivent être respectées :

L'achat d'un bien immobilier neuf

L'investissement doit porter sur un bien immobilier neuf ou en état futur d'achèvement (VEFA), ou se situer dans un QPPV (quartier prioritaire de la politique de la ville, généralement les zones ANRU).

Le bien doit également respecter un certain niveau de performance énergétique, défini par la réglementation thermique en vigueur lors de la construction. Aujourd’hui, pour un permis de construire déposé après le 1er janvier 2022, la norme applicable est la RE2020.

La mise en location du bien

Le bien acquis doit être loué nu, à usage d'habitation principale. L'investisseur s'engage à louer le bien pour une durée minimale de 6, 9 ou 12 ans. Il est à noter que le bien doit être mis en location dans les 12 mois suivant l'achèvement de l'immeuble ou son acquisition si elle est postérieure.

Les plafonds de loyer et de ressources des locataires

Le loyer pratiqué ne doit pas dépasser un certain plafond, variable en fonction de la zone géographique où se trouve le bien. De même, les ressources des locataires sont soumises à des plafonds, qui dépendent également de la zone géographique.

Les zones éligibles

Pour être éligible à la loi Pinel, le bien doit se situer dans une zone à forte demande locative. Ces zones, définies par le gouvernement, sont les zones A, Abis et B1.

Respecter ces conditions d'éligibilité est une étape cruciale pour profiter des avantages de la loi Pinel. La suite de notre guide vous expliquera comment déclarer votre investissement Pinel afin de bénéficier de ces avantages fiscaux.

La conservation des justificatifs

Il est essentiel de bien conserver tous les justificatifs relatifs à votre investissement. Ces justificatifs incluent l'acte de propriété, la preuve de la date d'achèvement du bien, les baux de location, les quittances de loyer, ainsi que tout document attestant du respect des plafonds de loyer et de ressources des locataires.

Ces documents pourraient vous être demandés en cas de contrôle fiscal. Ils sont la preuve que vous respectez les conditions d'éligibilité à la loi Pinel et que vous êtes donc en droit de bénéficier de la réduction d'impôt Pinel .

Une fois ces étapes préalables réalisées, vous pouvez procéder à la déclaration de votre investissement Pinel. Nous vous expliquerons comment faire dans la partie suivante de ce guide.

La déclaration de l'investissement Pinel en 2023 : guide étape par étape

Lorsque toutes les conditions sont remplies, il est temps de déclarer votre investissement Pinel. Voici les étapes détaillées :

L'engagement de location (formulaire 2044EB)

En premier lieu, vous devrez remplir le formulaire 2044EB. Ce formulaire, à remplir lors de la première année de mise en location du bien, sert à déclarer votre engagement de location. Il comprend plusieurs sections où vous devrez indiquer le type de bien, sa localisation, la date d'acquisition ou d'achèvement, la durée de l'engagement de location (6, 9 ou 12 ans), et le montant des loyers.

Ce formulaire est essentiel pour bénéficier de la réduction d'impôt Pinel, car il atteste de votre engagement à louer le bien pour la durée requise. Il est donc obligatoire de le fournir la première année de déclaration.

La déclaration des revenus fonciers (formulaire 2044 ou 2044 spéciale)

Il faudra ensuite déclarer vos revenus fonciers. Pour ce faire, vous devrez remplir le formulaire 2044 ou 2044 SPE, disponible sur le site des impôts ou auprès de votre centre des finances publiques.

Dans ce formulaire, vous indiquerez les revenus locatifs que vous avez perçus durant l'année, et déduirez les charges et intérêts d'emprunt que vous avez payés.

Déclaration de revenus annuels

Le résultat de du bilan foncier (bénéfice ou déficit foncier) sera reporté sur votre déclaration de revenus annuels, le formulaire 2042, au niveau de l’encart “revenus fonciers”. En cas de déficit foncier, celui-ci sera déduit du revenu brut global imposable.

À noter que le déficit foncier est plafonné à 10 700€ par an.

La réduction d'impôt (formulaire 2042-RICI)

Enfin, vous devrez déclarer le montant de la réduction d'impôt sur le formulaire 2042 RICI (anciennement 2042C, supprimé en 2021), dans les cases 7BI à 7MM en fonction de l’année d’acquisition du logement. En cas de première déclaration, le montant de l’investissement doit être indiqué, ainsi que la période d’engagement (case 7QA pour 6 ans, 7QB pour 9 ans).

Prolonger l’engagement Pinel de 3 ans lorsque l’on arrive au terme est également possible via ce formulaire au niveau des cases 7RR et 7RS.

La réduction d'impôt est calculée en fonction du prix d'acquisition du bien et de la durée de l'engagement de location :

- 10,5% du prix du bien pour un engagement de 6 ans

- 15% du prix du bien pour un engagement de 9 ans

- 17,5% du prix du bien pour un engagement de 12 ans

La réduction est répartie sur la durée de l'engagement de location. Par exemple, si vous vous engagez à louer le bien pendant 9 ans, la réduction d'impôt sera de 2% par an pendant 9 ans.

Il est important de noter que la loi prévoit des plafonds pour le prix d'acquisition du bien (300 000 euros par an) et pour le prix au mètre carré (5 500 euros par mètre carré). Le nombre d’investissements avec le dispositif est également limité à 2 par an.

Une fois ces trois étapes réalisées, votre déclaration d'investissement Pinel est complète. N'oubliez pas de vérifier attentivement toutes les informations avant de soumettre votre déclaration, et conservez une copie de tous les formulaires et justificatifs en cas de contrôle fiscal.

Les erreurs à éviter lors de la déclaration d'un investissement Pinel

Lors de la déclaration d'un investissement Pinel, certaines erreurs peuvent être coûteuses et annuler les avantages fiscaux attendus. Voici les plus courantes :

- Ne pas respecter les délais de mise en location : L'une des conditions d'éligibilité à la loi Pinel est la mise en location du bien dans les 12 mois suivant sa livraison. Si ce délai n'est pas respecté, la réduction d'impôt peut être remise en cause.

- Ne pas respecter les plafonds de loyer et de ressources : Les plafonds de loyer et de ressources des locataires sont une condition sine qua non de l'éligibilité à la loi Pinel. Si ces plafonds ne sont pas respectés, l'administration fiscale peut refuser de vous accorder la réduction d'impôt.

- Oublier de déclarer l'investissement ou de renouveler la déclaration : La réduction d'impôt Pinel n'est pas automatique, elle doit être déclarée chaque année dans votre déclaration de revenus. Si vous oubliez de le faire, vous risquez de perdre le bénéfice de la réduction d'impôt pour l'année concernée.

Conseils supplémentaires pour la déclaration d'un investissement Pinel en 2023

Déclarer un investissement Pinel peut sembler complexe, mais avec une bonne organisation et en respectant certaines recommandations, vous pourrez bénéficier pleinement des avantages fiscaux offerts par ce dispositif.

Nous l’avons déjà mentionné plus haut, mais gardez soigneusement tous les justificatifs relatifs à votre investissement : acte de propriété, preuve de la date d'achèvement du bien, baux de location, quittances de loyer, etc. Ces documents pourront vous être demandés en cas de contrôle fiscal. L’administration est très à cheval sur les formalités et tout doit être en ordre pour ne pas se faire refuser la réduction d’impôt.

En outre, si vous n'êtes pas à l'aise avec la déclaration de votre investissement Pinel, n'hésitez pas à faire appel à un conseiller fiscal ou à un expert-comptable. Ces professionnels pourront vous aider à remplir correctement les différents formulaires et à éviter les erreurs qui pourraient vous coûter cher.

Enfin, n'oubliez pas que la loi fiscale peut évoluer. Il est donc recommandé de consulter régulièrement le site de l'administration fiscale ou de faire appel à un professionnel pour vous tenir au courant des dernières modifications.

Déclarer son investissement Pinel en 2023: En résumé

La déclaration d'un investissement Pinel est une procédure qui nécessite de la rigueur et une bonne organisation, comme la plupart des formalités administratives relevant de la fiscalité. En respectant les différentes étapes que nous avons détaillées dans cet article, vous pourrez bénéficier pleinement des avantages fiscaux offerts par ce dispositif.

En récapitulatif, voici les étapes à suivre :

- Assurez-vous que votre bien immobilier respecte les conditions d'éligibilité de la loi Pinel.

- Mettez votre bien en location dans les délais requis et respectez les plafonds de loyer et de ressources des locataires.

- Conservez précieusement tous les justificatifs relatifs à votre investissement.

- Déclarez vos revenus fonciers et votre engagement de location lors de votre déclaration de revenus.

- Déclarez le montant de la réduction d'impôt sur le formulaire 2042 RICI.

- Vérifiez attentivement votre déclaration avant de la soumettre et conservez une copie de tous les formulaires et justificatifs.

N'oubliez pas que l'objectif de la loi Pinel est double : encourager l'investissement dans le neuf et contribuer à l'offre de logements dans les zones où la demande est forte. En respectant les règles, vous contribuez à soutenir le marché immobilier français et la création de logements abordables tout en bénéficiant d'une réduction d'impôt.

N'hésitez pas à solliciter l'aide d'un professionnel si vous avez des doutes ou des questions. La déclaration d'un investissement Pinel est une démarche sérieuse, mais les avantages fiscaux qu'elle offre en valent largement la peine.

Hervé Koffel

Hervé Koffel

Commentaires à propos de cet article :

Ajouter un commentaire