Taxe sur les logements vacants : Mode d'emploi

SOMMAIRE

- ”Les” taxes sur les logements vacants ?

- Définition d’un logement vacant

- La TLV et la THLV

- Qui est concerné par ces taxes ?

- La TLV : une taxe nationale en zones tendues

- La THLV : une taxe locale sur décision communale

- Les exonérations et exceptions

- Calcul de la taxe sur les logements vacants

- Les taux d’imposition

- Exemple de calcul

- Évolution des montants avec l’inflation

- Obligations des propriétaires dans le cadre des logements vacants

- Déclaration obligatoire des biens immobiliers

- Conséquences en cas de non-respect

- Notification et paiement des taxes

- Problèmes liés aux erreurs d’imposition

- Contester ou éviter la taxe

- Comment contester la TLV ou la THLV ?

- Comment éviter la TLV ?

- Questions fréquentes sur la TLV

La taxe sur les logements vacants (TLV) est un dispositif fiscal mis en place pour lutter contre la vacance prolongée des logements dans les zones où l'accès à l'habitat est particulièrement difficile. Face à une demande croissante et un parc immobilier parfois sous-utilisé, cette taxe encourage les propriétaires à remettre leurs biens sur le marché, qu'il s'agisse de locations ou de ventes.

Depuis sa création en 1999, son champ d'application n'a cessé de s'étendre, et en 2024, elle connaît une nouvelle évolution majeure, tant en termes de périmètre que de modalités.

Cette année, près de 3 697 communes, contre seulement 1 136 l'année précédente, sont concernées par la TLV en raison d'une redéfinition des zones tendues. Cette extension s'accompagne d'une hausse significative des taux d'imposition, une mesure introduite dans le cadre de la loi de finances pour 2023. Ces changements, combinés à une inflation persistante, rendent la taxe plus contraignante pour de nombreux propriétaires.

Cependant, ces nouvelles obligations s'accompagnent aussi de nombreuses questions : Qui est concerné par la TLV en cette fin 2024 ? Quels logements sont visés ? Comment est-elle calculée ? Existe-t-il des moyens d’y échapper ? Voici un mode d'emploi complet pour mieux comprendre les mécanismes de cette taxe et éviter les erreurs fréquentes.

”Les” taxes sur les logements vacants ?

Définition d’un logement vacant

Pour être considéré comme vacant, un logement doit répondre à plusieurs critères précis. Un logement est qualifié de vacant s’il est inoccupé depuis au moins une année entière au 1er janvier de l’année d’imposition. De plus, il doit être "habitable", c’est-à-dire disposant des équipements de base, comme l’électricité, l’eau courante et des installations sanitaires, mais vide ou insuffisamment meublé pour permettre une occupation effective.

Il est important de noter que les courtes occupations, inférieures à 90 jours consécutifs au cours de l’année, comme les locations Airbnb par exemple, ne suffisent pas à éviter la taxation. Ce critère vise à éviter les stratégies temporaires pour contourner l’application de ces taxes.

La TLV et la THLV

La fiscalité des logements vacants repose sur deux taxes distinctes : la taxe sur les logements vacants (TLV) et la taxe d’habitation sur les logements vacants (THLV). Bien qu’elles partagent un objectif commun, ces taxes diffèrent dans leur application.

Les deux taxes visent à pénaliser la vacance prolongée des logements dans des territoires où la pression sur le marché immobilier est forte. Cependant, la TLV relève d’un cadre national, tandis que la THLV est à la discrétion des autorités locales.

Qui est concerné par ces taxes ?

La TLV : une taxe nationale en zones tendues

La taxe sur les logements vacants (TLV) concerne les propriétaires ou usufruitiers de biens situés dans les zones dites "tendues", caractérisées par un déséquilibre important entre l’offre et la demande de logements. En 2024, ces zones ont été considérablement étendues : 3 697 communes sont désormais concernées, contre 1 136 en 2023.

Cet élargissement découle d’une nouvelle définition des zones tendues, intégrant notamment des agglomérations où les prix à l’achat ou à la location sont élevés, ainsi que des communes touristiques avec une forte proportion de résidences secondaires.

Pour être redevable de la TLV, un logement doit être vide depuis au moins un an au 1er janvier de l’année d’imposition. Les biens meublés, soumis à la taxe d’habitation, ainsi que les résidences secondaires, en sont exclus. Les propriétaires de plusieurs logements vacants sont imposés pour chacun d’entre eux.

La THLV : une taxe locale sur décision communale

La taxe d’habitation sur les logements vacants (THLV) est instaurée localement à l’initiative des municipalités ou des établissements publics de coopération intercommunale (EPCI). Elle s’applique dans les communes non couvertes par la TLV, à condition qu’une délibération locale ait été adoptée. Contrairement à la TLV, la THLV vise les logements vacants depuis au moins deux ans au 1er janvier de l’année d’imposition.

Cette taxe est calculée sur la même base que la taxe d’habitation, avec un taux fixé par la commune ou l’intercommunalité. Bien que son champ d’application soit plus limité que celui de la TLV, la THLV est souvent utilisée dans les petites communes ou les zones rurales pour inciter les propriétaires à occuper ou remettre sur le marché leurs biens.

Les exonérations et exceptions

Certains logements, bien que vacants, échappent à ces taxes en raison de circonstances particulières. Parmi les principaux cas d’exonération :

- Logements nécessitant des travaux importants : Si le coût des travaux pour rendre le bien habitable dépasse 25 % de sa valeur vénale, il est exonéré.

- Vacance involontaire : Les biens mis en vente ou en location à un prix conforme au marché mais n’ayant pas trouvé preneur sont exemptés.

- Occupation minimale : Un logement occupé plus de 90 jours consécutifs dans l’année n’est pas considéré comme vacant.

- Cas spécifiques : Logements squattés, destinés à la démolition ou situés dans des zones non éligibles à la TLV ou à la THLV.

Calcul de la taxe sur les logements vacants

La taxe sur les logements vacants (TLV) et la taxe d’habitation sur les logements vacants (THLV) sont calculées à partir de la valeur locative cadastrale de l’habitation. Cette valeur, utilisée également pour la taxe d’habitation, correspond à une estimation théorique du loyer annuel que pourrait générer le logement. En 2024, cette base d’imposition a été réévaluée pour tenir compte de l’inflation, augmentant ainsi les montants exigibles.

Les taux d’imposition

Le montant final de la TLV dépend du nombre d’années pendant lesquelles le logement est resté vacant :

- 17 % de la valeur locative pour la première année où le bien est imposable.

- 34 % à partir de la deuxième année de vacance.

Ces taux, rehaussés en 2023, traduisent une volonté d’encourager rapidement la remise sur le marché des logements vacants. Pour la THLV, le taux varie en fonction des délibérations locales, mais il est souvent aligné sur celui de la taxe d’habitation majoré des contributions des intercommunalités.

Exemple de calcul

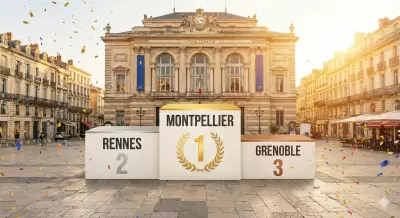

Prenons l’exemple d’un appartement neuf à Montpellier dont la valeur locative cadastrale est estimée à 5 000 € et qui est vacant depuis quatre ans. Le calcul se fait comme suit :

- Base imposable : 5 000 €

- Taux d’imposition : 34 % (à partir de la deuxième année)

- Montant brut de la taxe : 5000 × 34% 1700 €

- Frais additionnels prélevés par l’État : 9 % de l’impôt brut, soit 1700 × 9%=153 €

Le montant total à payer s’élève donc à 1700 + 153 = 1853 €. Une taxe donc assez importante, surtout pour des biens situés dans des zones à forte valeur locative.

Évolution des montants avec l’inflation

La révision annuelle de la valeur locative en 2024, combinée à la hausse des taux appliqués depuis 2023, entraîne une augmentation notable des montants dus. Par exemple, une augmentation de 3,9 % de la base d’imposition en 2024 équivaut à une hausse directe de la taxe payée par les propriétaires.

Obligations des propriétaires dans le cadre des logements vacants

Déclaration obligatoire des biens immobiliers

Depuis 2023, les propriétaires doivent se conformer à une obligation déclarative stricte pour leurs biens immobiliers. Ils doivent utiliser le service en ligne « Gérer mes biens immobiliers » accessible depuis le site des impôts (impots.gouv.fr). Cette déclaration permet à l’administration fiscale de connaître l’occupation de chaque logement : résidence principale, secondaire, mise en location, ou vacance.

À partir de 2024, il est devenu obligatoire de déposer une nouvelle déclaration avant le 1ᵉʳ juillet si des changements d’occupation sont intervenus depuis la dernière déclaration.

Conséquences en cas de non-respect

Le non-respect des obligations déclaratives expose les propriétaires à des sanctions. En cas d'oubli ou de non-déclaration, une amende forfaitaire de 150 € peut être appliquée par bien concerné. De plus, une absence de mise à jour des informations pourrait entraîner l’émission d’un avis de taxe erroné, avec pour conséquence une contestation souvent longue et contraignante pour le contribuable.

Notification et paiement des taxes

Les avis d’imposition pour la taxe sur les logements vacants (TLV) ou la taxe d’habitation sur les logements vacants (THLV) sont émis à partir de novembre chaque année. Ils précisent le montant dû et les modalités de paiement. La date limite pour régler ces taxes est fixée au 16 décembre 2024 pour les paiements classiques (chèque, espèces) et au 21 décembre pour les paiements en ligne.

Les propriétaires doivent veiller à respecter ces délais sous peine de majorations pour retard de paiement. En outre, le non-règlement n’empêche pas l’administration fiscale d’exiger des intérêts de retard, même en cas de contestation en cours.

Problèmes liés aux erreurs d’imposition

L’élargissement des zones concernées et les nouvelles obligations déclaratives ont conduit à une multiplication des cas d’erreurs administratives. En novembre 2024, la Direction générale des finances publiques (DGFiP) a admis que certains avis de taxe avaient été émis à tort. Ces erreurs concernent principalement des logements déclarés comme vacants, alors qu’ils étaient en réalité occupés ou en cours de rénovation.

Pour les contribuables concernés, l’administration fiscale a prévu des dégrèvements automatiques, sans démarche de leur part. Les propriétaires recevront un email d’information suivi d’un avis rectificatif. Ces cas illustrent les défis posés par la gestion d’un dispositif aussi complexe.

Contester ou éviter la taxe

Comment contester la TLV ou la THLV ?

Les propriétaires ayant reçu un avis de taxe sur les logements vacants (TLV ou THLV) peuvent contester cette imposition s’ils estiment qu’elle a été appliquée à tort. Voici les étapes principales pour engager une contestation :

Identifier les motifs de contestation :

- Le logement a été occupé pendant plus de 90 jours consécutifs au cours de l’année.

- Le logement était en travaux significatifs, rendant son occupation impossible.

- Le bien était mis en vente ou en location à un prix conforme au marché sans trouver preneur.

- Erreur administrative de l’administration fiscale (par exemple, déclaration mal interprétée).

Déposer une réclamation :

- En ligne : Utiliser la messagerie sécurisée de l’espace particulier sur impots.gouv.fr.

- Par courrier : Adresser une lettre au centre des finances publiques ou au Service des impôts des particuliers (SIP) compétent.

Joindre des justificatifs :

- Quittances de loyer, factures d’électricité ou d’eau pour prouver l’occupation.

- Devis et factures de travaux pour démontrer l’impossibilité d’habitation.

- Annonces de vente ou de location publiées, montrant les démarches effectuées.

Respecter les délais :

- La réclamation doit être déposée avant le 31 décembre de l’année suivant l’imposition. Par exemple, pour une taxe appliquée en 2024, la contestation doit être déposée avant le 31 décembre 2025.

- Si la réclamation est acceptée, le Trésor public procède à un remboursement des sommes indûment perçues, majoré d’intérêts moratoires de 0,2 % par mois.

Comment éviter la TLV ?

La meilleure façon d’échapper à la TLV est de rendre le logement inéligible à cette taxe en remplissant certaines conditions : assurer une occupation effective d’au moins 91 jours consécutifs dans l’année, mettre le bien en vente ou en location sur le marché (à un prix réaliste), effectuer des travaux importants (d’un coût supérieur à 25% de la valeur du bien), déclarer correctement la situation du logement (notamment les changements d’occupation) pour éviter les erreurs de taxation.

Les propriétaires doivent déclarer tout changement avant le 1ᵉʳ juillet pour éviter des avis de taxe incorrects. Factures, annonces, devis ou tout document pertinent doivent bien entendus être archivés pour preuves en cas de litige. Il est également important de se renseigner auprès des impôts locaux, certaines exonérations ou règles spécifiques pouvant varier selon les communes pour la THLV.

Questions fréquentes sur la TLV

La TLV est-elle déductible des revenus fonciers ?

Non, la TLV ne figure pas parmi les taxes déductibles des revenus fonciers, contrairement à certaines charges liées à la gestion ou à l’entretien des biens immobiliers. Cette règle s’applique également aux propriétaires ayant plusieurs logements vacants soumis à la TLV.

Un dispositif de déduction fiscale a existé par le passé pour les logements remis en location, mais celui-ci n’est plus en vigueur depuis plusieurs années.

Un bien soumis à la TLV peut-il aussi être assujetti à la taxe foncière ?

Oui, la TLV s’applique en plus de la taxe foncière car les deux impôts concernent des aspects différents : la taxe foncière est liée à la propriété du bien, tandis que la TLV est une sanction fiscale pour vacance prolongée dans certaines conditions.

Cependant, un logement soumis à la TLV ne peut pas être simultanément assujetti à la taxe d’habitation, car les logements meublés sont exclus de la TLV.

Que faire en cas de squat ?

Les logements occupés illégalement (squattés) ne sont pas soumis à la TLV. Si un propriétaire est confronté à cette situation, il doit signaler l’occupation à l’administration fiscale et fournir des preuves (constat d’huissier, dépôt de plainte) pour éviter toute taxation.

Hervé Koffel

Hervé Koffel

Commentaires à propos de cet article :

Ajouter un commentaire